[뉴스핌=정연주 기자] # "4~5%p 더 준다고 해도 BBB등급 회사채 안 산다. 몇 년 뒤 회사가 살아남아 원리금을 갚아줄 지 알 수 없고 위험을 보상할 만큼 충분한 스프레드가 더해졌는지도 의문이다. 위험을 회사채 가격에 반영하려면 아직 멀었다고 본다."

국내 한 대형증권사의 FICC 책임자가 전하는 BBB등급 회사채 투자 기피 이유다. 국내 회사채 스프레드(국채금리와 회사채 금리 차이)가 신용·유동성·금리위험 등을 충분히 반영하지 못하고 본질가치보다 고평가돼 매수하기가 부담스럽다는 설명이다.

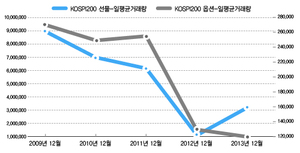

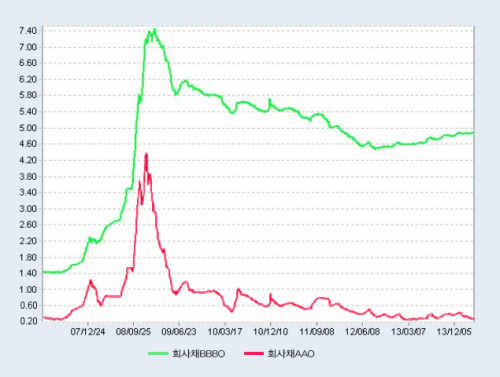

|

| 국고 3년물 대비 회사채 AA0, BBB0 스프레드 추이 <자료:금융투자협회> <송유미 미술기자> |

실제로 금융위기때인 2009년 11월말 국내 BBB 회사채 스프레드는 700bp(1bp=0.01%p)까지 치솟았다. 하지만 같은 시기 미국 하이일드 스프레드는 1800bp를 넘어섰다. 여러모로 투자위험이 큰 국내 회사채의 스프레드가 미국 하이일드보다 좁았다.

투자위험을 제대로 반영하지 못한다는 논란으로 국내외 투자자들은 BBB등급 회사채에 대한 매수를 꺼리고 있다.

외국계 자산운용사의 한 관계자는 "크레딧 스프레드가 이 정도면 외국인이 신용등급이 낮은 회사채를 살 매력을 별로 못 느낀다"며 "우리나라의 국가신용등급을 고려하면 위험 보상에 충분치 않다고 보기 때문"이라고 설명했다.

하나대투증권의 김상만 연구원은 "회사마다 스프레드 편차가 심하지만 전반적으로 위험을 보상할 정도의 금리수준은 아니다"고 평가했다.

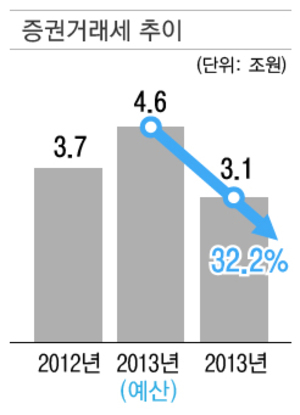

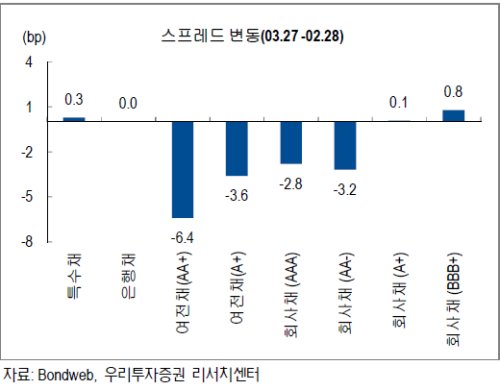

|

| 섹터별 스프레드 변동 <자료:우리투자증권> |

회사채 스프레드의 위험보상 논란에 대해 업계의 한 관계자는 "실업자 양산 등 여론을 의식할 수 밖에 없는 정부와 정치권이 한계기업의 구조조정을 시장원리대로 처리하지 못해 고평가 논란이 일고 있다"고 지적했다.

회사채 시장에 작용하는 정치사회적 논리도 적정 위험을 보상하는 스프레드 형성을 어렵게 한다는 것이다.

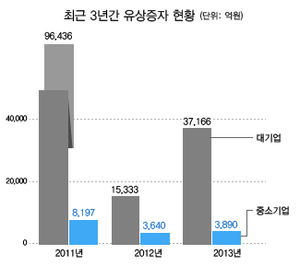

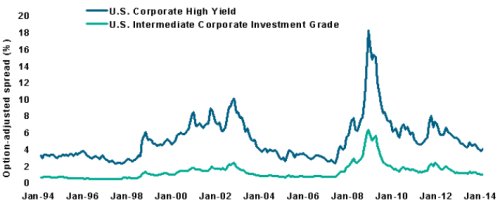

이와 달리 미국 정크 본드 시장은 유동성이 풍부하고 발행상품이 다양해 스프레드는 비교적 견조하다.

리먼 파산이후 한때 18%p까지 스프레드가 벌어진 후 최근에는 풍부한 유동성에 힘입어 3.73~5.34%p로 줄어들었다.

미국 하이일드채권의 경우 우리나라 회사채 BBB보다 신용도가 대체로 우수한데도 전반적으로 스프레드 수준이 우리보다 좁지 않게 나타난다. 또 회사채 등급이 A등급에서 BBB등급으로 넘어가는 순간에 국내처럼 스프레드 차이가 급격해 지지도 않는다.

한국의 BBB등급 이하 회사채시장과는 달리 정크본드 포함한 미국의 회사채 시장은 정상적으로 작동하는 가격시스템을 가진 셈이다.

자본시장연구원 황세운 연구위원은 "미국은 신용등급간 구성이 적당하고 스프레드에 등급 간 격차도 적정한 수준에서 반영하고 있다"면서 "반면 국내의 경우 발행회사가 많지도 않은데다 양극화돼 가격기능이 제역할을 하지 못하는 점이 스프레드에도 그대로 반영돼 있다"고 말했다.

|

| 미국 하이일드 스프레드 추이 <자료:Charles Schwab> |

[뉴스핌 Newspim] 정연주 기자 (jyj8@newspim.com)

영상

영상