다만 엔화 가치가 높았던 과거와 달리 상장사들이 엔화 약세 기조에서 해외 M&A를 위한 달러화 자금 조달에 나선 데 따라 엔화에 대한 추가적인 매도 압력이 거세질 것이라는 전망도 나오고 있다.

24일 니혼게이자이신문(日本經濟新聞)은 톰슨로이터 집계를 인용, 지난 20일 기준 올해 일본 기업의 해외 M&A 규모가 7조1685억엔으로 지난해 같은 기간보다 77%나 급증했으며, 연간 기준으로는 사상 최대였던 2012년의 7조1375억엔을 넘어섰다고 보도했다.

24일 니혼게이자이신문(日本經濟新聞)은 톰슨로이터 집계를 인용, 지난 20일 기준 올해 일본 기업의 해외 M&A 규모가 7조1685억엔으로 지난해 같은 기간보다 77%나 급증했으며, 연간 기준으로는 사상 최대였던 2012년의 7조1375억엔을 넘어섰다고 보도했다. 같은 기간 20% 증가한 해외 M&A 전체 상승률을 앞지른 것으로 해외 M&A 이슈에서 일본 기업들이 차지하는 비중도 5.9% 뛴 것으로 나타났다.

미즈호증권의 야마모토 아츠시 증권 투자 및 은행부 자문은 "해외 M&A 호황의 배경에는 상장사의 수중 자금이 사상 최고치 수준으로 오른 데 있다"며 "자본효율 중심의 경영에 대한 주주들의 압력이 강해진 것도 또 다른 요인"이라고 분석했다.

M&A 건수는 줄고 인수액은 증가하는 현상이 두드러진 점이 눈에 띄는 부분이다. 올 1~8월 일본 기업의 M&A 건수는 지난해 같은 기간 대비 3% 성장하는 데 그쳤다. 반면 같은 기간 M&A 평균 인수규모는 엔화약세에 당초 예상보다 금액이 늘어난 영향으로 170억엔을 기록했다. 2012년의 평균 98억원을 크게 웃돈 수준이다.

스미모토 생명보험이 미국 시메토라 금융을 4666억엔에 인수하고 메이지 야스다 생명보험이 스탠코프 금융그룹을 품는 등 보험업계의 대형 인수가 잇따랐다.

일본 기업들의 해외 M&A가 빠르게 늘어나면서 엔화에 대한 매도 압력이 덩달아 강해질 수 있어 주목된다.

|

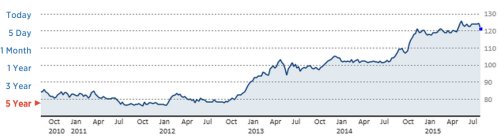

| 최근 5년간 달러/엔 환율 추이 <출처=CNBC> |

니혼게이자이신문은 최근 엔화 약세에 따라 인수금액이 증가함에도 불구하고 기업들의 해외 M&A 열기는 더욱 뜨거워지고 있다며 "해외 기업 인수를 위한 달러화 자금 조달 과정에서 추가적인 엔화 매도 압력이 높아질 수 있다"고 전망했다.

[뉴스핌 Newspim] 배효진 기자 (termanter0@newspim.com)

영상

영상