이 기사는 1월 31일 오후 3시47분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 월가에 이른바 '트럼프 트레이드'가 확산되고 있다.

도널드 트럼프 전 미국 대통령이 2024년 11월 대통령 선거에서 다시 한 번 백악관을 차지할 가능성이 점쳐지면서 투자자들이 대응에 나선 것.

지난 1월15일부터 4박5일간 스위스에서 열린 다보스 포럼에서 인공지능(AI)만큼 '트럼프 2.0'이 커다란 화두가 된 가운데 트럼프 전 대통령이 뉴햄프셔주 경선에서 니키 헤일리 전 전 유엔 미국 대표부 대표를 10%포인트 이상 격차로 앞지른 이후 월가가 술렁거리는 모습이다.

폭스 비즈니스를 포함한 주요 외신에 따르면 트럼프 전 대통령은 11월 대통령 선거에서 승리할 경우 미국으로 유입되는 모든 수입품에 10%의 관세를 부과할 것이라고 말했다. 워싱턴 포스트(WP)는 그가 중국 수입품에 60%에 달하는 관세를 때리는 방안을 논의했다고 보도했다.

또 한 차례 관세 전쟁과 무역 충돌을 예고한 것. 벌써 곳곳에서 우려의 목소리가 나온다. 무엇보다 수입 물가가 오르면서 전반적인 인플레이션 상승이 불가피하다는 지적이다.

|

| 도널드 트럼프 미국 전 대통령 [사진=블룸버그] |

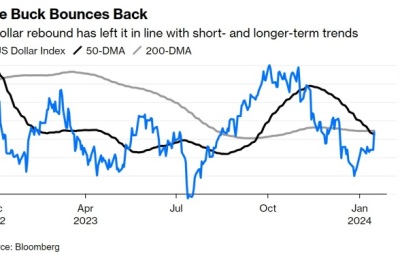

연방준비제도(Fed)가 2022년 3월부터 과격한 금리 인상으로 간신히 소비자물가지수(CPI)를 3% 선으로 끌어내렸는데 관세로 인한 물가 상승 리스크가 현실화되면 월가가 기다리는 피벗(pivot, 정책 전환)에 차질이 발생할 가능성이 높아진다.

맥쿼리는 보고서를 내고 "일명 '트럼프노믹스(Trumponomics)'가 미국 경제에 커다란 인플레이션 위협"이라고 지적했다.

|

| 도널드 트럼프 미국 전 대통령 취임 당시 S&P500 지수 추이 [자료=모간 스탠리, 블룸버그] |

시장조사 업체 택스 파운데이션(Tax Foundation)은 보고서를 내고 모든 수입품에 10%의 관세를 적용하면 연간 3000억달러에 달하는 조세 부담이 발생한다고 주장했다.

일부에서는 중국과 유럽 등 교역 상대국의 보복 관세로 인한 충격까지 감안할 때 미국 국내총생산(GDP)가 연간 0.31%, 620억달러 감소하는 결과가 발생할 것으로 예상한다. 인플레이션 상승과 함께 실물경기 타격도 불가피하다는 얘기다.

시장 전문가들은 대선 과정에 트럼프 전 대통령의 입지가 강해질수록 종목별 명암이 뚜렷하게 엇갈릴 것으로 예상한다.

특히 미국과 중국의 무역전쟁이 현실화될 때 중국 매출 의존도가 높은 애플(AAPL)과 테슬라(TSLA), 나이키(NKE), 스타벅스(SBUX) 등이 실적과 주가에 커다란 타격을 입을 것이라는 경고다.

실제로 지난 1월23일(현지시각) 뉴햄프셔주 경선 이후 애플 주가가 3.3% 하락했고, 테슬라가 9.1% 단기 급락했다.

같은 기간 나이키 주가가 3% 선에서 상승했지만 연초 이후로는 2% 가량 떨어졌고, 스타벅스 역시 뉴햄프셔주 경선 이후 2% 상승해지만 연초 이후로는 2% 내렸다.

이들 종목의 주가 등락에 다양한 원인이 변수로 작용했지만 이른바 트럼프 트레이드도 영향을 미치고 있다는 것이 월가의 의견이다.

스트래티거스의 다니엘 클리프턴 애널리스트는 CNBC와 인터뷰를 갖고 "공화당이 하원을 장악하거나 더 나아가 트럼프 전 대통령이 백악관을 다시 차지하면 전기차 업계 세제 혜택이 대폭 축소될 수 있다"며 "특히 캘리포니아주의 청정대기법(Clean Air Act) 면제가 종료될 가능성이 높다"고 전했다.

소형주는 상승 탄력을 받는 모습이다. 업계에 따르면 뉴욕증시의 소형주로 구성된 러셀2000 지수가 1월30일 2011.42로 거래를 마감, 뉴햄프셔주 경선 이후 2.5% 상승했다.

이와 관련, 펜 뮤추얼 애셋 매니지먼트의 츠웨이 렌 포트폴리오 매니저는 월스트리트저널(WSJ)과 인터뷰를 갖고 트럼프 트레이드의 단면이라고 판단했다.

관세 전쟁이 현실화되면 전체 매출액에서 수출 비중이 높은 대형주가 타격을 입는 반면 내수 비중이 50% 이상을 차지하는 소형주가 상대적으로 선방할 것이라는 기대가 러셀2000 지수에 모멘텀을 제공하고 있다는 설명이다.

여기에 저금리 기조를 지지하는 트럼프 전 대통령의 성향 역시 소형주에 유리하다고 렌 포트폴리오 매니저는 주장했다.

트럼프 효과가 기대되는 종목도 없지 않다. 투자은행(IB) 업계는 방산주와 에너지 및 금융 섹터가 반사이익을 얻을 것으로 예상한다.

JP모간은 최근 보고서를 내고 L3해리스 테크놀로지스(LHX)의 투자의견을 '비중 확대'로 상향 조정하고, 12개월 목표주가를 240달러로 제시했다.

L3해리스 테크놀로지스는 육해공 방어 시스템 뿐 아니라 사이버 보안 솔루션까지 개발, 관련 정부 부처와 민간 기업에 공급한다.

지난 1890년 설립, 2023년 194억달러의 매출액과 12억달러의 순이익을 올린 업체는 우주항공 부문에서도 두각을 나타낸다.

JP모간은 "트럼프 전 대통령이 이번 대선에서 승기를 잡으면 방산주 섹터가 반사이익을 얻을 전망"이라며 "우크라이나에 이어 이스라엘과 홍해 지역으로 전쟁이 확산된 데 이어 미국과 중국 간 군사적 긴장감이 고조되면서 관련 업체들이 월가의 조명을 받을 것"이라고 말했다.

골드만 삭스는 보고서를 내고 트럼프 전 대통령의 11월 대선 승리가 뉴욕증시 뿐 아니라 전세계 주식시장의 명암을 갈라 놓을 것이라고 주장했다.

수입 관세로 인해 중국만큼 유럽 주요국 기업들이 커다란 타격을 입을 것이라는 경고다. 유토스타트에 따르면 유럽 수출품 가운데 20%가 미국으로 유입된다. 기계와 의약품, 화학품 등이 특히 커다란 비중을 차지한다.

이와 함께 산업재와 자동차 등 무역 상관관계가 높은 섹터가 관세 전쟁으로 커다란 충격을 받을 수 있다고 골드만 삭스는 주장한다.

국가별로는 독일 DAX 지수에 편입된 대형주가 이른바 트럼프 리스크에 크게 노출됐다는 진단이다. 수출 의존도가 높기 때문.

이 밖에 시장 전문가들은 트럼프 전 대통령이 47대 미국 대선에서 승리하면 우크라이나에 대한 지원을 대폭 삭감할 가능성을 점친다.

이 때문에 유럽 주요국의 재정 부담이 커지는 한편 실물 경기로 파장이 번질 수 있다는 지적이다.

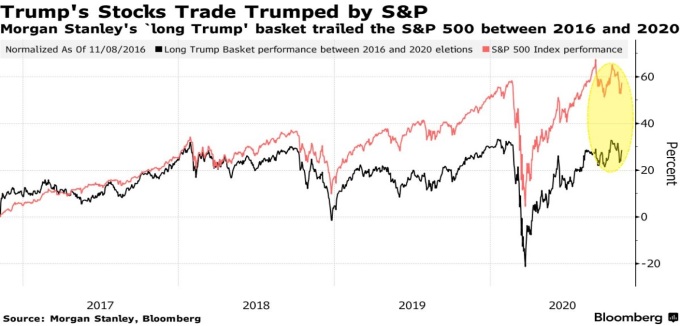

한편 2016년 대선에서 승리한 트럼프 전 대통령의 임기 동안 뉴욕증시의 S&P500 지수는 60% 이상 상승했다.

shhwang@newspim.com

영상

영상