이 기사는 2월 19일 오후 3시52분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<"유럽 군비 특수, 대서양 건너 'RTX'에 착지"①>에서 이어짐

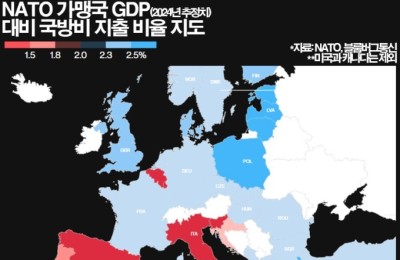

[서울=뉴스핌] 이홍규 기자 = 다만 관련 추정시장의 일부만 현실화한다고 해도 방산업의 특성상 초기 계약이 후속 사업으로 이어질 가능성이 크기 때문에 관련 신규 시장은 장기 고정수입을 창출할 기반이 될 수 있다. 무기 체계는 한 번 도입하면 장기간 운용되고 이 과정에서 정비와 성능 계량, 추가 구매 등 지속적인 매출이 발생해서다. 또 최소 3% 기준이 정착되면 매년 지속되는 안정적인 수요 기반이 더 공고해진다.

4. 방공체계 수혜

RTX에서 수혜 기대감이 집중되는 곳은 패트리엇 방어시스템 등의 판매를 담당하는 방위·미사일 부문인 레이시온(작년 4분기 전체 매출액의 약 33%)이다. 패트리엇는 실전에서 검증된 전투 성능, 다목적성, NATO 회원국 간의 상호운용성 덕분에 유럽에서 선호되고 있다. 패트리엇는 현재 NATO 일부 회원국뿐 아니라 세계 총 19개국에서 운용된다.

|

| RTX 2024년 4분기 실적 보충자료 갈무리 [자료=RTX] |

*RTX의 사업부는 3가지로 구성된다. 첫째는 항공기 부품과 정비 서비스를 전문으로 하는 '콜린스에어로스페이스(매출액의 34%)', 둘째는 여객기와 군용기 등 항공기용 엔진제조 사업부인 '프랫앤드위트니(34%)', 셋째는 미사일 방어 시스템을 전문으로 하는 레이시온(32%)이다. 3개 사업부 모두 비슷한 비중으로 균형 잡힌 포트폴리오를 차지하고 있다.

RTX의 미사일 방어체계의 성능은 대표 체계인 패트리엇의 실전 결과를 통해 입증해 보인 바 있다. 우크라이나 전장에서 Su-34 전투기와 킨잘 극초음속 미사일 등 여러 러시아 무기를 성능적으로 요격해 우수한 작전 능력을 입증했다는 평가가 나온다. 또 전술 탄도미사일, 순항미사일, 드론, 항공기 등 각종 공중 위협에 대응할 수 있는 능력은 물론 세계 19개국이 운용 중이라 국가 간 공동 훈련과 실전 운용이 가능하다.

올해 유럽에서의 연이은 대형계약 체결이 RTX의 미사일 방어체계의 선호도를 실증한다. 1월 초순에는 루마니아와 9억4600만달러 규모의 패트리엇 미사일 시스템 공급 계약을 체결한 한편 당월 중순에는 네덜란드와 5억2900만달러의 패트리엇 방공 시스템 계약을 성사했다. 관련 계약들은 우크라이나 지원을 위해 공여된 장비를 대체하는 성격을 띠고 있어 유럽 국가들의 추가적인 관련 수요가 기대된다는 전망이 나온다.

|

레이시온의 미사일 솔루션 역시 수요가 많다. 그중 하나가 록히드마틴과 함께 각자의 전문성을 결합해 공동 생산하는 대전차 미사일 장비인 제블린이라는 거다. 레이시온은 제블린 전체 시스템의 설계와 관리, 그리고 미사일을 발사하는 핵심 장치와 미사일을 목표물까지 정확하게 유도하는 소프트웨어를 개발한다. 록히드마틴은 미사일 본체 설계와 최종 조립을 담당한다. 유럽의 13개국이 사용한다.

5. "합리적인 밸류"

RTX는 유럽 방위비 증액 기대감을 제외해도 견조한 실적을 내고 있어 전문가 사이에서 호감을 산다. 예로 올해 4분기 매출액과 주당순이익은 각각 전년동기 대비 9% 늘어난 216억2300만달러와 1.54달러로 애널리스트 컨센서스를 웃돈 한편 연간 신규 수주액은 1120억여달러로 전체 매출액 대비 약 1.4배를 기록했다. 관련 비율이 1을 초과했다는 것은 회사가 이미 확보한 미래 매출이 현재 매출을 웃돈다는 뜻으로 성장성을 시사한다.

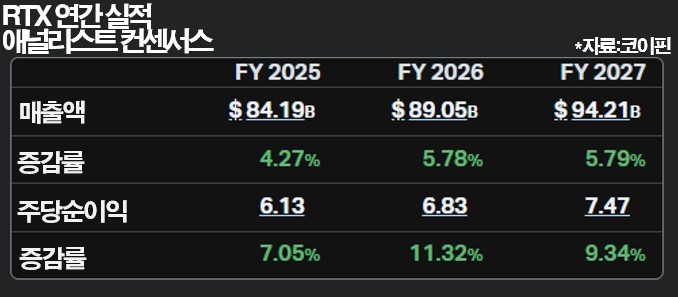

RTX의 향후 3년 실적 전망은 매출액과 순이익 모두에서 꾸준한 성장세가 예상된다. 코이핀이 집계한 애널리스트 컨센서스에 따르면 연간 매출 증가율이 매년 4~6% 수준을 유지하는 가운데 이익 증가율은 매출 성장률을 크게 상회하는 7~11%가 전망된다. 버티컬리서치의 롭 스톨러드 애널리스트는 "2024년을 좋은 실적으로 마무리했고 올해 가이던스는 3개 사업부 모두 꾸준한 진전을 시사한다"고 했다.

|

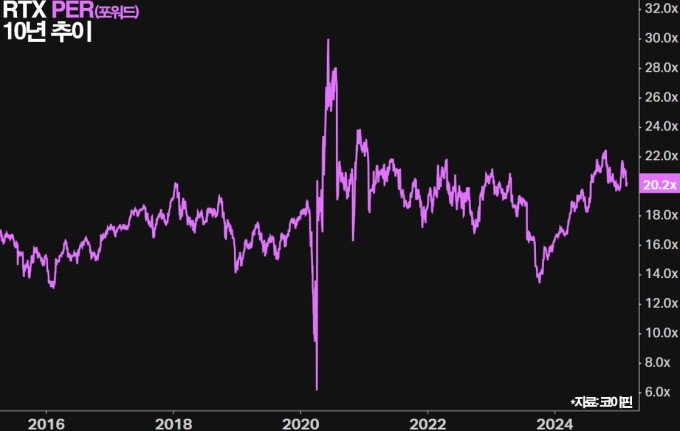

주가 밸류에이션도 합리적인 수준이라는 평가가 제시된다. RTX의 주가수익배율(PER, 포워드)은 현재 20.2배다. 과거 10년 평균 추정치(코로나19 사태 당시 극단적인 변동기 제외) 18배를 소폭 웃도는 수준이다. 현재까지 5년 연속 배당금 지급액을 증액(배당수익률 2%)하는 등 주주환원에 적극적인 모습을 보이는 점까지 고려하면 꾸준한 성장성을 겸비한 RTX의 현재 주가 수준은 적정하다는 평가가 나온다.

월가 애널리스트들은 앞으로 1년 안에 RTX의 주가가 15%가 넘는 추가 상승폭을 실현할 것으로 기대하고 있다. 팁랭크스가 집계한 담당 애널리스트 16명의 평균 목표가(1년 내 실현 상정)는 143.63달러로 현재가보다 16% 높은 것으로 집계됐다. 투자의견 분포를 보면 매수 의견이 10명, 중립이 6명으로 파악되는 등 매수론이 우위에 있다. 매도 의견은 없다.

bernard0202@newspim.com

영상

영상